金融DXとは、金融に関わる業務プロセスやサービスのDXを実現させることです。金融業のシステムはレガシーシステムであるため、何も対策しなければ2025年を境にシステムが寿命を迎えて競争力や保守コストなど経済的な面で大きく遅れを取ってしまいます。

デジタル化の進展による顧客体験の高度化や複雑化した社会課題に多角的に取り組むためには、金融業においてもDXの推進が欠かせません。当記事では、金融DXの概要や先行事例、金融DXに向けた課題やポイントについて解説します。

➡︎【資料ダウンロード】さまざまな業界のDX推進事例をわかりやすく解説「DX事例集」<2024年版>

目次

金融DXとは

「金融DX」とは、金融に関わる業務プロセスやサービスをデジタル化を図り、業務改革などを行うことを指します。ITの進歩によって市場のデジタル化が急速に進みました。市場のデジタル化が進展した結果、金融機関は顧客体験の高度化や経営・業務の効率化など、内部改革や経営・事業課題の対応、チャネル戦略の練り直しが求められています。

また、高齢化に向けた地方経済再生やESG投資やカーボンニュートラルといった新たな社会的責任などの複雑化した社会課題にも取り組まなければなりません。様々な課題に対して多角的に取り組むには金融DXが非常に重要です。

➡︎【資料ダウンロード】さまざまな業界のDX推進事例をわかりやすく解説「DX事例集」<2024年版>

DXとは?ビジネスにおいて重要な理由

DX(Digital Transformation)とは、デジタル技術を浸透させて人々の生活をより良いものに変革させていくことです。スウェーデン・ウメオ大学のエリック・ストルターマン教授が2004年に提唱した「進化を続けるテクノロジーが人々の生活を豊かにする」という概念がもとになっています。

ビジネスにおいてDXは「デジタル技術やデータを活用してビジネスに関わるすべてのプロセスに変革をもたらす」と定義され、経済産業省を中心に積極的にDXを推進しています。

また、デジタル技術の進歩ならびにデジタル化によって、市場環境の変化スピードは非常に早くなりました。様々な業種でこれまでにない新しい商品やサービス、ビジネスモデルが生まれています。

競争力を維持・強化し、今後も持続的に成長していく企業にしていくためには、DXによってあらゆるデータを収集・分析し、経営や意思決定に反映させる必要があるでしょう。

★DXについて詳しくはこちら

なぜ金融業でDXを推進する必要があるのか

冒頭でも紹介したとおり、金融機関が様々な課題に対して多角的に取り組むためにはDX推進が欠かせません。ただ、金融業がDX推進する必要がある1番の理由が「2025年の壁」です。金融業の最重要課題は信用を得ることであり、そのためには顧客の資産を安全に預からなければなりません。

そのため、セキュリティを最優先にするあまり金融機関のシステムはオンプレミス化(サーバーやソフトウェアを自社で構築し設置する運用方法)され、1部のシステム業者担当者しかアクセスできない閉じられたシステムとなっています。したがって、金融各社の要望通りにシステムが設計・拡張されたことで複雑化し、ガラパゴス化している状態です。

金融業界でDXが推進されなければ、2025年を境に既存システムが停止したり、データを新システムに移行できなかったりという事態になりかねません。また、メンテナンスや監視が不十分となり、セキュリティが脆弱になる恐れもあるでしょう。

これらの問題を解決するためには、システムを刷新し金融DXの推進が必要不可欠となります。

金融DXの現状

IPAが2023年2月に発表した「DX白書2023」によると、業種別のDX取組状況の調査において、金融業・保険業で「DXを実施している」と回答した企業は44.7%でした。これは全産業平均が20%強であるのに対し、高い傾向にあると言えます。

理由として、フィンテック(FinTech)の活用が活発になってきていることが挙げられています。フィンテックとは、Finance(金融)とTechnology(技術)を組み合わせた造語で、従来の金融サービスに最新のデジタルテクノロジーを融合する動きのことです。

具体的には金融DXに取り組む企業の事例として、以下のようなものが挙げられています。

1. 業務の可視化・自動化による効率化

・AI OCRによる保険契約申込書入力業務自動化

・法人顧客とのマイナンバーカードとスマホを活用した電子契約の取組

2.自社ノウハウ・技術を用いた、新規ビジネス領域への取組

・誰もがAPIを登録/検索できる金融APIマーケットプレイス

・完全デジタルな銀行の設立とエンベデッドファイナンスの実現

★フィンテックについて詳しくはこちら

➡︎【資料ダウンロード】さまざまな業界のDX推進事例をわかりやすく解説「DX事例集」<2024年版>

金融DXにおける課題

金融DXにおける課題として次の3つが挙げられます。

・レガシーシステムからの脱却

・DX人材の確保

・顧客のITリテラシーのばらつき

それぞれ詳しくみていきましょう。

レガシーシステムからの脱却

「レガシーシステム」とは、過去の仕組み・技術によって構成されたシステムです。レガシーシステムは変化に対応しづらく、新システムとの互換性が高くありません。

前述のとおり、金融機関のシステムはオンプレミスによって金融各社で独自の開発・拡張が進み、ガラパゴス化しています。事実、経済産業省が発表した「DXレポート」によれば、金融企業の100%が何かしらのレガシーシステムを抱えていることが明らかになっています。

特に長期間手が加えられていない部分は老朽化・ブラックボックス化が進んでいることから改善がしづらく脱却が難しいとされています。また、金融業界は顧客の資産を安全に管理し信用を得ることが前提のため、ミスは許されません。

そのため、ミスの発生リスクがある新しい取り組みに慎重になったり、無意識に避けたりする傾向にあることからシステム刷新が進みにくいのが現状です。

DX人材の確保

DX人材の確保が難しいのも、金融DXの大きな課題となっています。金融業界では「FORTRAN」や「COBOL」といった古いプログラミング言語が使用されてきました。

ただ、これらのプログラミング言語を使用していた多くの人材が定年による退職を迎えていることから、後継者に技術やノウハウなどを継承する必要があります。しかし、これらのソースコードは難易度が高いものが多いことから、引き継ぎが難しい状況です。

また、金融DXを推進するには、金融業務を理解したDX人材を育成しなければなりませんが、的確な対応ができる人材を短期間で育成できません。経済産業省によれば2025年にはIT人材が約43万人不足するといわれており、外部からDX人材を確保するのも難しい状況に陥っています。

★DX人材について詳しくはこちら

顧客のITリテラシーのばらつき

顧客のITリテラシーにばらつきがあるのも金融DXの課題です。デジタル技術の変化は非常に早く、数年単位で新技術が登場しています。つまり、今ある最新技術が数年後には時代遅れになることも十分あり得るわけです。

そのため、顧客のITリテラシーにばらつきがあると、ITに精通していない顧客はシステムやサービスの変化に対応しきれません。したがって、技術の変化に対応できる基盤を構築していくとともに、顧客層へのワークフローも見直し、どういったシステムでフローを実現するのか戦略を立てる必要があります。

➡︎【資料ダウンロード】さまざまな業界のDX推進事例をわかりやすく解説「DX事例集」<2024年版>

金融DXで取り組むべき施策例

では、金融DXを実現するために取り組むべき施策例について解説します。

データの活用

従来の金融業では、顧客の年齢や性別といった属性データのみで分析を行っていました。しかし、ビッグデータを活用できる近年では、顧客がどの店舗を利用しているか、ATMや提携サービスの利用率といった行動データを組み合わせることで顧客を細分化し、パーソナライズされたアプローチができるようになります。

フィンテックの活用が進む金融業界で競争優位性を確保するには、データ利活用が必要不可欠です。

★ビッグデータについて詳しくはこちら

★データ利活用について詳しくはこちら

AIなどの最新技術の導入

AIなどの最新技術の導入により、顧客満足度の向上や業務効率化が期待できます。たとえば顧客からの問い合わせ内容のデータをAIが大量に学習し、チャットボットを活用してヘルプデスク業務を自動化した例があります。

また過去のデータを大量に学習することで、将来の予測に活用することも可能です。実際に株価予想にAIを導入している企業もあります。

★AIについて詳しくはこちら

RPAの導入

RPAとは、「Robotic Process Automation」の略で、オフィス業務のプロセスを自動化することです。RPAは人が行う繰り返し業務など、あらかじめ手順が決まった作業を得意としています。

金融業務には定型作業も多いため、これらをRPAで代替することで効率化でき、ヒューマンエラーの削減も期待できます。

★RPAについて詳しくはこちら

クラウドシステムの活用

これまでセキュリティの観点から金融業界でのクラウド導入は進んでいませんでした。しかしクラウド環境のセキュリティが強化されたことや、2017年に三菱UFJ銀行がクラウドへの移行を発表したことをきっかけに導入する企業が増加しています。

オンプレミスで運用していたシステム環境をクラウドに置き換えることで、コスト削減や運用管理負荷の軽減、優れた拡張性など、さまざまなメリットが期待できます。

新たなサービスの開発

DXを実現するためにツールなどを導入することも効果的ですが、より自社の要件に合わせたサービスを独自に開発することで、新たな価値を創出できる場合もあります。

たとえばクレジットカードの申し込みに対してAIによる自動審査を行うサービスや、店舗窓口やWebなどの既存チャネルではリーチできていない人々をターゲットにしたアプリ開発など、既存ビジネスを拡大するチャンスが生まれるでしょう。

サービス開発は外部の制作会社にアウトソースする、もしくは内製化やリスキリングなど、社内での人材育成も検討するのがおすすめです。

★内製化について詳しくはこちら

★リスキリングについて詳しくはこちら

金融DXの先行事例

DX銘柄とは、簡単にいえば東京証券取引所の上場企業の中から、DX推進の仕組みを社内で構築しデジタル活用の実績が出ている企業を業界ごとに選定・紹介するものです。経済産業省の公式ホームページでは以下のとおり定義されています。

「DX銘柄とは、東京証券取引所に上場している企業の中から、企業価値の向上につながるDXを推進するための仕組みを社内に構築し、優れたデジタル活用の実績が表れている企業を、業種区分ごとに選定して紹介するものです。DX銘柄に選定された企業は、単なる優れた情報システムの導入やデータの利活用にとどまらず、デジタル技術を前提としたビジネスモデルそのものの変革及び経営の変革に果敢にチャレンジし続けている企業です。選定された企業のさらなる活躍を期待すると共に、これらの企業の優良な取組が他の企業におけるDXの取組の参考となることを期待しています。」

引用:経済産業省

「DX銘柄2022」とは、2022年に選定・紹介されたDX銘柄です。経済産業省と東京証券取引所、IPA(情報処理推進機構)の共同で選定され、2022年6月に発表されました。

ここではDXの先行事例として「DX銘柄2022」に選出された企業の取り組みについてみていきます。

東海東京フィナンシャル・ホールディングス株式会社

東海東京フィナンシャル・ホールディングス株式会社では、DXプラットフォーム機能「東海東京デジタルワード」という取り組みを行っています。

AIをマーケティングに活用しFinTech機能が融合した新しいサービスの構築、地域経済のDXによる地方創生、パートナーとの連携と3つの実装ステージでDXを推進しているのが特徴です。自社のDXだけでなく、地方や業界全体のDXに取り組んでいるといえるでしょう。

SBIインシュアランスグループ株式会社

SBIインシュアランスグループ株式会社は、DXに向けてAIの積極的な活用を進めている企業です。

具体的にはAIの全社的な導入と社内に蓄積されているあらゆるデータの利活用を推し進めて事業の様々な課題をAIドリブン・データドリブンで課題解決する「AIドリブンカンパニー」を目指しています。

また、システム開発でもAi搭載型システムテストツールを実装し、業務の自動化・効率化による顧客サービスの向上を目指していくようです。

東京海上ホールディングス株式会社

東京海上ホールディングス株式会社では、主にAIやデータを活用した防災・減災に向けた取り組みや事故解決プロセス、DX推進・実現に向けた人材育成の3つを軸にDXを推進しています。DX推進として力を入れている事業は以下のとおりです。

・相次ぐ自然災害に対応するための「防災コンソーシアム CORE」の発足

・自動運転向けサービスならびに保険商品の共同開発

・サイバーリスクを定量評価するサイバー攻撃被害額予測サービス

・認知症の早期発見・予防への取り組み

・中小製造業の事故被害額予測ソリューションの開発

・蓄電池普及の推進に向けたソリューション開発

3つの取り組みを軸にヘルスケアや災害、環境保全などの幅広い領域に注力しています。

東京センチュリー株式会社

東京センチュリー株式会社はDX戦略を次の4項目に分けてDXを推進しています。

・DX戦略浸透・推進に向けた予算や、教育、評価制度の再構築

・RPAなどのデジタルツールを活用し生産性の向上とテレワークの拡充を図る

・レガシーシステムの刷新ならびにAI・ビッグデータを活用したビジネスプロセスの変革

・デジタルビジネスを基盤とした新しい共創事業の実現

デジタル技術を活用した企業へと変革し競争力を高めるには、レガシーシステムを含む既存システムの刷新が重要であることが分かる事例です。

参考:東京センチュリー株式会社

プレミアグループ株式会社

プレミアグループ株式会社は「2025年壁問題」を克服するために、2025年を目途にレガシーシステムの廃止を実現し、基幹システムをすべてデジタル化にする取り組みを行っています。

2021年時点で2年半後、すなわち2023年に向けた中期経営計画「VALUE UP↗2023」を公表しています。プレミアグループ株式会社はオートクレジットなどを中心に、自動車関連の複合的なサービスを提供するオートモビリティ企業です。

DXの実現によって、電気自動車やMaasといった次世代プラットフォーム構築の加速も期待できるでしょう。

参考:プレミアグループ株式会社

➡︎【資料ダウンロード】業界ごとのDX推進ケースをまとめた“DX事例集”

モンスターラボの取り組み事例

モンスターラボの金融DXを紹介します。

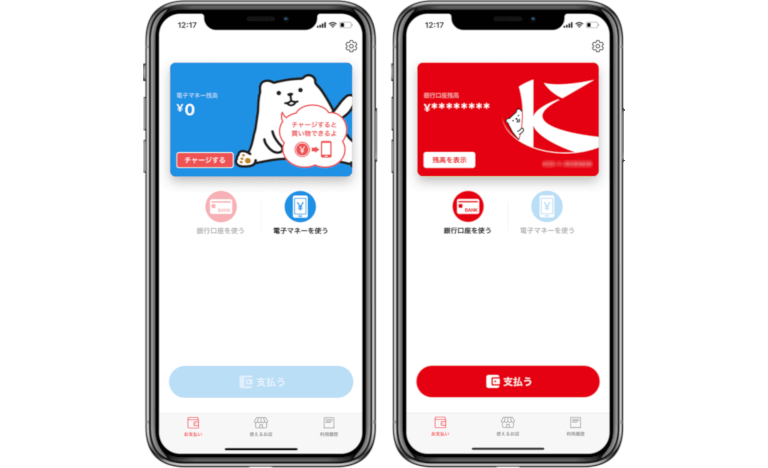

キャッシュレス決済サービス『Payどん』/鹿児島銀行

鹿児島銀行に口座を保有する顧客が利用できるキャッシュレス決済サービス「Payどん」。2019年6月に開業した完全キャッシュレス商業施設「よかど鹿児島」内の14店舗からスタートし、順次サービスを拡大中です。

モンスターラボは設計・実装・テスト・リリースまでをサポート。また、プロジェクトを通じて鹿児島銀行内の開発担当者にモバイルアプリの知見をレクチャーし、銀行主体で追加機能の開発ができる環境づくりにも寄与しました。

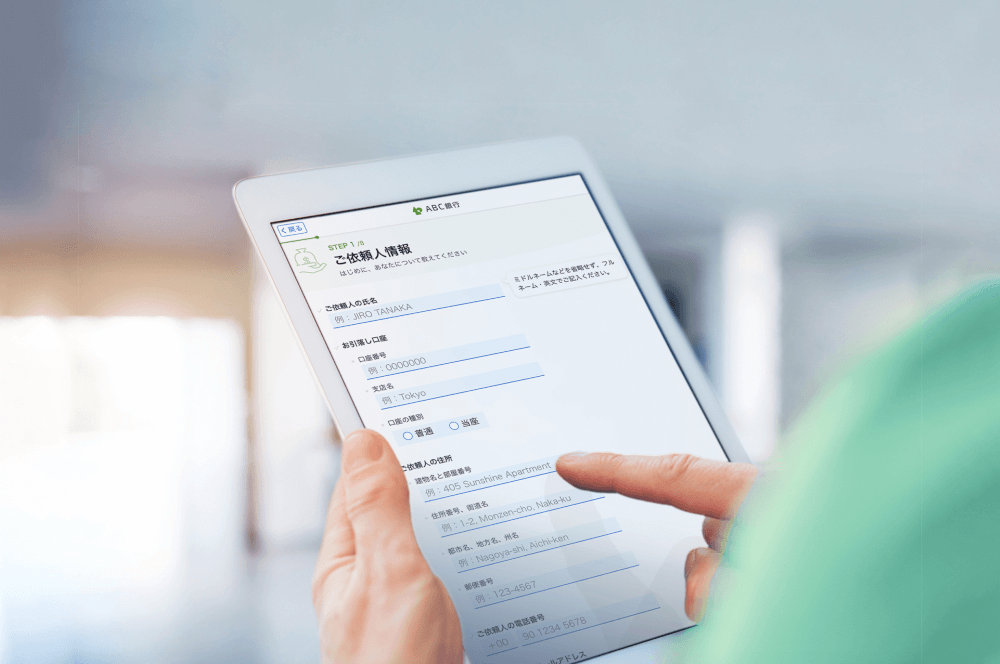

外国送金受付ワークフロー『SurFIN』/日本ユニシス

金融機関における外国送金において、受付から対外決済までの全工程をデジタル化し、顧客のユーザビリティおよび金融機関側の業務効率化を図る営業店向けワークフローソリューション「SurFIN」。

モンスターラボはリサーチ・設計・デザインを担当。送金依頼書をタブレット入力に変更することでヒューマンエラーを減らすとともに、送金の手続きや入力情報の管理といった業務の改善に寄与しました。

★事例について詳しくはこちら

福利厚生サービスアプリ『イネサス』/山口フィナンシャルグループ

山口銀行・北九州銀行・もみじ銀行といった3つの地方銀行を傘下に持つ山口フィナンシャルグループは、2021年2月に全国の地銀で初となる企業の福利厚生を代行する新会社「イネサス」を設立。福利厚生事業を通じた地域の課題解決に取り組んでいます。

モンスターラボは新規設立の福利厚生事業会社の名前を冠した福利厚生サービスアプリ『イネサス』の開発に企画段階から参画。要件定義からUX/UIデザイン、プロダクト開発までの工程を担当しました。

★事例について詳しくはこちら

お金に関する不安を解消する『エポスアプリ』/エポスカード

株式会社エポスカードは、丸井グループのクレジットカード事業会社。

モンスターラボは、同社が提供するエポスカード公式アプリのフルリニューアルに実証実験段階から参画し、UX/UIデザイン、初期プロダクト構築・運用・保守および継続的なプロダクト開発を担当しております。

リリースされたリニューアル版アプリは、既存アプリに搭載された機能の向上に加え、固定費が自動仕訳される家計簿機能「エポ家計」や、自由にカスタマイズできる「パーソナルフッターメニュー」や、ゴールドカード招待やボーナスポイント獲得までの道のりがわかる「toGOLD/toBONUS」などを新規で搭載するなど、今までよりもさらにパーソナルな体験を実現しました。

★事例について詳しくはこちら

ミレニアル世代に保険商品を魅力的にアピールする『SNACK』/Income

出典:https://www.income.com.sg/

Incomeは、保険商品を提供する NTUC Enterprises の傘下にある企業。人々と保険の接点を増やし、さまざまなユーザーにおける保険利用の拡大をミッションとしています。

モンスターラボは、保険への関心が低いミレニアル世代に対し、ユニークなモバイル体験を届けることで保険商品を魅力的に提案するモバイルアプリ『SNACK』の制作を担当しました。

このアプリでは、ユーザーが自分のライフスタイルと保険商品の購入を関連づけることができます。例えばコーヒーを購入するごとに自動的に傷害保険に一定額を支払うなど、アクティビティごとに一口サイズの保険料 (例: 0.30 ドル) を選択した保険に支払うように紐づけられます。

★事例について詳しくはこちら

まとめ:金融DXで2025年の壁に備える

金融業は業界の特徴上、そのほとんどがレガシーシステムのため、「2025年崖」の影響をダイレクトに受けます。そのため、システムの刷新によってプロセスや企業風土すべてを変革する金融DXの推進が必要不可欠です。

しかし、金融業界は信用が命であり、顧客の資産を安全に管理するためにもセキュリティを重視しながらシステム刷新する必要があります。そのため、レガシーシステムからの脱却は容易ではありません。

金融システムを刷新するには、金融業務を理解しているDX人材が不可欠です。早急にDX人材を育成し、的確な対応ができる人材を確保していくことが重要です。

➡︎【資料ダウンロード】業界ごとのDX推進ケースをまとめた“DX事例集”

サービス・プロダクト開発を検討している企業ご担当者様へ

モンスターラボは、約20年にわたるサービス・プロダクト開発実績から得られたデジタル領域の知見や技術力を活かし、デジタルプロダクト開発事業を展開しています。

先端テクノロジーに対応した高度なIT人材があらゆるプラットフォーム上での開発を支援します。アジャイル開発とDevOpsによる柔軟な開発進行や、国内外のリソースを活用したスケーラブルな開発体制の構築も可能です。 また、リリース後の保守運用や品質向上支援まで伴走可能です。

モンスターラボが提供するサポートの詳しい概要は以下リンクをご確認ください。